- مؤلف Stanley Ellington ellington@answers-business.com.

- Public 2023-12-16 00:13.

- آخر تعديل 2025-01-22 15:51.

أي نية حسنة تم إنشاؤها في استحواذ منظم كأصل بيع / 338 هو خصم ضريبي وقابلة للاستهلاك على مدى 15 عامًا مع الأصول غير الملموسة الأخرى التي تندرج تحت قسم IRC 197. أي نية حسنة تم إنشاؤها في استحواذ منظم باعتباره الأوراق المالية بيع غير خصم ضريبي وغير قابلة للاستهلاك.

بهذه الطريقة ، هل يتم خصم ضريبة النوايا الحسنة في حيازة الأصول؟

تحت الولايات المتحدة ضريبة قانون، نية حسنة وغيرها من الأصول غير الملموسة مكتسب في الأصول الخاضعة للضريبة الشراء مطلوبًا من قبل مصلحة الضرائب ليتم استهلاكها على مدى 15 عامًا ، وهذا الاستهلاك هو ضريبة - للخصم . أذكر ذلك نية حسنة لا يتم إطفاؤها أبدًا للأغراض المحاسبية ولكن بدلاً من ذلك يتم اختبارها للانخفاض في القيمة.

ثانيًا ، كيف يتم التعامل مع الشهرة للأغراض الضريبية؟ نية حسنة . تخصيص أي سعر متبقي ل نية حسنة . نية حسنة عادة لا يمكن تقديرها بدقة. لذلك ، لا يوجد سقف FMV لتخصيصات سعر الشراء لـ نية حسنة . ل أغراض الضريبة ، يمكنك إطفاء المبلغ المخصص ل نية حسنة أكثر من 15 عامًا ، بسبب الشراء نية حسنة يعتبر غير ملموس.

إلى جانب ذلك ، هل يمكن أن يكون لديك حسن النية في شراء الأصول؟

شراء الأصول مقابل الأسهم شراء : أصل مزايا مع أصل عملية تجارية، نية حسنة ، وهو المبلغ المدفوع لشركة ما فوق القيمة الملموسة الأصول , علبة يتم إطفاءها على أساس القسط الثابت على مدى 15 سنة للأغراض الضريبية. المشتري علبة تملي أيضا أي الأصول انها لن عملية الشراء.

هل تدفع ضرائب على النوايا الحسنة؟

بيع شخصي نية حسنة ، إذا احترمت من قبل مصلحة الضرائب الأمريكية ، فإنها تخلق مكاسب رأسمالية طويلة الأجل للمساهم ، خاضع للضريبة بنسبة تصل إلى 23.8٪ (الحد الأقصى لمعدل ربح رأس المال 20٪ ، بالإضافة إلى 3.8٪ صافي الاستثمار ضريبة الدخل ) بدلاً من الدخل العادي للشركة المستهدفة ، خاضع للضريبة بنسبة تصل إلى 35٪ بالإضافة إلى نسبة إضافية ضريبة تصل إلى 23.8٪ على

موصى به:

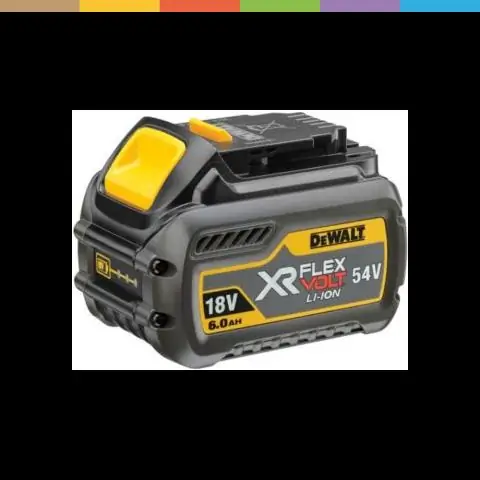

هل تبيع النوايا الحسنة أدوات الطاقة؟

الألعاب والألعاب والمعدات الرياضية. الأدوات المنزلية: الأطباق والأواني الزجاجية وأدوات المطبخ والمصابيح والأجهزة الصغيرة. الأدوات اليدوية والأدوات الكهربائية الصغيرة. خادمات المنازل: البياضات ، الستائر ، البطانيات ، إلخ

كم تكلفة الكتب في النوايا الحسنة؟

بدأ Goodwill هنا في تسعير كتبهم بسعر 7.99 دولارًا. لن يبيعوا أبدًا كتابًا بقيمة 10 دولارات مقابل دولار واحد

هل النوايا الحسنة تعقم الأثاث؟

تُباع المجموعات التجارية المعقمة في متاجر النوايا الحسنة عند توفرها. أرائك وكراسي منجدة ممزقة أو متسخة أو تالفة بأي شكل من الأشكال. لا تقوم النوايا الحسنة بإصلاح العناصر أو تنظيفها ويمكن أن تعرض فقط عناصر نظيفة وقابلة للاستخدام للبيع في المتاجر

هل النوايا الحسنة متجر؟

تباع الملابس والسلع المنزلية الممنوحة للنوايا الحسنة في أكثر من 3200 متجر تجزئة للنوايا الحسنة ، على موقع المزاد على الإنترنت shopgoodwill.com ، وكذلك على موقع eBay من قبل عدد من متاجرها الإقليمية. معظم العناصر الموجودة على shopgoodwill.com هي عناصر تعتبر قابلة للتحصيل أو أكثر قيمة

هل متاجر النوايا الحسنة تأخذ بطاقات الائتمان؟

نقبل النقد وبطاقات الائتمان وبطاقات الخصم ؛ لا شيكات من فضلك. نقبل أيضًا بطاقات هدايا Goodwill ولكننا لا نعرضها للشراء